คาดส่งออก ท่องเที่ยวบูม ดันดัชนีหุ้นฟื้นตัว Q4

Highlight

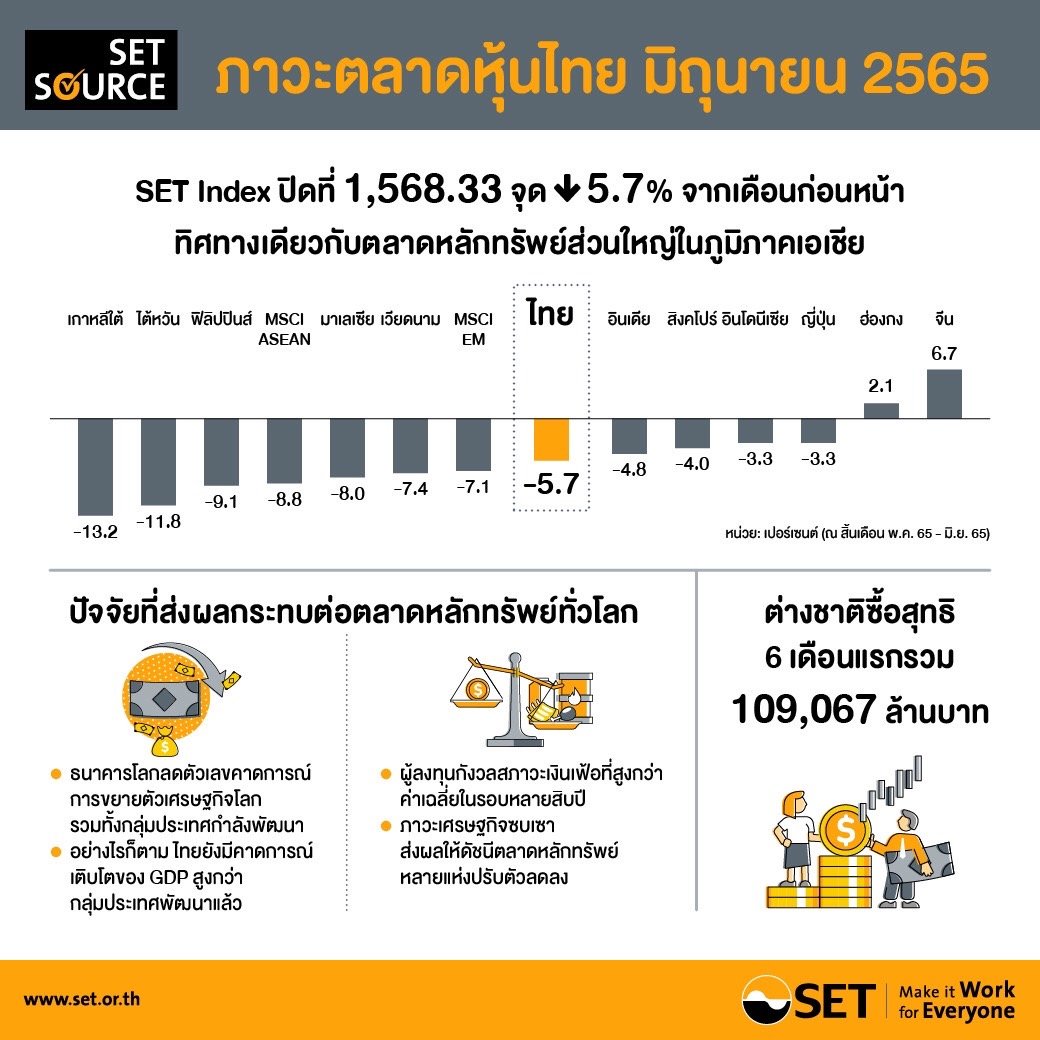

ผู้จัดการตลาดหลักทรัพย์ฯ คาดหุ้นไทยฟื้นตัวช่วง Q4/2565 รับแรงหนุนภาคส่งออกและท่องเที่ยวฟื้นตัว ยืนยันหุ้นไทยไม่เจอภาวะตลาดหมี เนื่องจาก Fund Flow ไหลออกต่ำกว่าภูมิภาค ส่วนดัชนีเดือนมิถุนายน อ่อนตัวราว 5.7% จากเดือนก่อนหน้า บล.เอเชียพลัส แนะลงทุนหุ้นส่งออก ได้ประโยชน์เงินบาทอ่อนค่า หุ้นเปิดเมือง และหุ้นโรงพยาบาลเชิงท่องเที่ยวสุขภาพ

ดร. ภากร ปีตธวัชชัย กรรมการและผู้จัดการ ตลาดหลักทรัพย์แห่งประเทศไทย หรือ ตลท. เปิดเผยว่าภาพรวมตลาดหุ้นไทยในช่วงครึ่งปีหลัง 2565 เชื่อบรรยากาศการลงทุนจะกลับมาคึกคักอีกครั้ง หลังจากภาคส่งออกและการท่องเที่ยวเริ่มฟื้นตัว โดยได้รับแรงหนุนจากค่าเงินบาทที่อ่อนค่า

ตลาดหุ้นไทยได้รับผลกระทบเรื่องเงินทุนไหลออกน้อยกว่าตลาดอื่นในภูมิภาค ทั้งนี้สภาพคล่องการซื้อขายในตลาดหุ้นไทย ถือว่าอยู่ในเกณฑ์ที่ดี เนื่องจากปริมาณสภาพคล่องในประเทศยังสูงอยู่ ประกอบกับบริษัทจดทะเบียนไทยยังมีความสามารถในการทำกำไรที่ดีขึ้นต่อเนื่อง ทั้งนี้ตั้งแต่ต้นปี ถึงปัจจุบันตัวเลขเงินทุนต่างชาติยังเป็นบวกอยู่ประมาณ 109,000 ล้านบาท

ดร.ภากรกล่าวว่า ปัจจัยที่อาจเข้ามากดดันภาพรวมตลาดทุนไทย ประกอบด้วยแนวโน้มที่ธนาคารกลางทั่วโลกต่างลดการอัดฉีดเม็ดเงินเข้ามาในระบบ ซึ่งทำให้สภาพคล่องโลกจะลดลง, กรณีความขัดแย้งทางการเมืองระหว่างประเทศ ซึ่งส่งผลกระทบต่อราคาสินค้าโภคภัณฑ์ให้ปรับตัวสูงขึ้นอย่างรวดเร็ว เช่น ราคาน้ำมันและอาหาร รวมถึงสถานการณ์การแพร่ระบาดของโควิด -19 ที่ยังคงมีการรับาดในรอบใหม่อยู่เรื่อยๆ

"แม้ว่ามีปัจจัยลบเข้ามากระทบต่อจิตวิทยาการลงทุนในช่วงที่ผ่านมา ทั้งการแพร่ระบาดของโควิด-19 ภาวะเศรษฐกิจโลกชะลอตัว และภาวะสงคราม ราคาน้ำมันแพง แต่ไม่ส่งผลต่อการเข้ามาระดมทุนของภาคเอกชน บริษัทต่างๆ ยังคงเดินหน้าระดมทุน นำหุ้นใหม่เจ้าจดทะเบียนในตลาดหลักทรัพย์อย่างต่อเนื่อง โดยคาดว่ามูลค่าการระดมทุนในปีนี้จะไม่ได้แตกต่างจากช่วงปีก่อน รวมทั้งยังมีบริษัททั้งขนาดเล็ก กลาง และใหญ่ ที่อยู่ในระหว่างเข้าระดมทุนอีกเป็นจำนวนมาก"

ด้านนายศรพล ตุลยะเสถียร รองผู้จัดการ หัวหน้าสายงานวางแผนกลยุทธ์องค์กร ตลาดหลักทรัพย์แห่งประเทศไทย กล่าวว่า ส่วนภาพรวมมูลค่าการซื้อขาย (วอลุ่ม) เฉลี่ยต่อวันปรับลดลง เนื่องจากนักลงทุนถือครองเงินสดมากขึ้นในช่วง 2-3 เดือนที่ผ่านมา โดยเฉพาะนักลงทุนรายใหญ่ที่อยู่ระหว่างรอความชัดเจนในประเด็นต่างๆ อาทิ ภาวะดอกเบี้ย, เงินเฟ้อ, ราคาน้ำมัน, เศรษฐกิจ เป็นต้น

ทั้งนี้ มองว่าหากทุกอย่างชัดเจนน่าจะได้เห็นบรรยากาศการซื้อขายหุ้นไทยกลับมาดีขึ้น เพราะปัจจุบันมูลค่าของหุ้นไทยนั้นยังถือว่าต่ำกว่าค่าเฉลี่ย

สำหรับภาวะตลาดหลักทรัพย์ไทยสิ้นเดือนมิถุนายน 2565 ดัชนีหุ้นไทย (SET Index) ปิดที่ 1,568.33 จุด ปรับลดลง 5.7% จากเดือนก่อนหน้า

และเมื่อเทียบกับสิ้นปี 2564 SET Index ปรับลดลงเพียง 5.4% ซึ่งลดลงน้อยกว่าค่าเฉลี่ยของดัชนีตลาดหลักทรัพย์อื่นในภูมิภาค

โดย SET Index ใน 6 เดือนแรกปี 2565 ได้แรงหนุนจากอุตสาหกรรมที่ได้รับอานิสงส์จากการกลับมาเปิดเมือง โดยกลุ่มอุตสาหกรรมที่ปรับตัว

ดีกว่า SET Index เมื่อเทียบกับสิ้นปี 2564 ได้แก่ กลุ่มบริการ กลุ่มเกษตรและอุสาหกรรมอาหาร กลุ่มทรัพยากร และกลุ่มอสังหาริมทรัพย์

ส่วนในเดือนมิถุนายน 2565 มูลค่าการซื้อขายเฉลี่ยต่อวันใน SET และ mai อยู่ที่ 71,693 ล้านบาท ลดลง 26.2% จากเดือนเดียวกันของปีก่อน

โดยใน 6 เดือนแรกปี 2565 มูลค่าการซื้อขายเฉลี่ยต่อวันอยู่ที่ 87,342 ล้านบาท โดย ผู้ลงทุนต่างชาติขายสุทธิเป็นเดือนแรกหลังจากซื้อสุทธิต่อเนื่องเป็นเดือนที่หก โดยในเดือนมิถุนายน 2565 ผู้ลงทุนต่างชาติขายสุทธิ 29,990 ล้านบาท

บล.เอเซีย พลัส มองปัจจุบันตลาดหุ้นไทย เจอแรงกดดัน ทั้งปัญหาเงินเฟ้อ และการเร่งขึ้นดอกเบี้ยของหลายๆ ประเทศ รวมถึงราคาน้ำมันหรือ Commodity ต่างๆ ที่เริ่มกลับมาย่อตัวลง ส่งผล SET Index ปรับฐานลงมาแล้วกว่า -7%(นับจากต้นปี) ล่าสุดอยู่ที่ ราว 1,556.25 จุด

(เมื่อเวลา 11.25 น. ของวันที่ 8 ก.ค.) ถือเป็นระดับที่ต่ำ ก่อนหน้านี้ บล.เอเชีย พลัส ประเมินว่า หากคณะกรรมการนโยบายการเงิน (กนง.)

มีการขึ้นดอกเบี้ย 3 ครั้ง ดัชนีตลาดจะปรับมาอยู่ที่ 1,570 จุด ซึ่งดัชนี ณ ปัจจุบันระดับดัชนีปรับลดลงมาอยู่ต่ำกว่าจุดที่คาดการณ์ไว้ แสดงว่าปัจจุบันเป็นช่วงเวลาเหมาะสม ที่เริ่มค้นหาหุ้นสะสมบางส่วน

บล.เอเชีย พลัส ได้ทำการศึกษา โดยเริ่มจากดูว่าช่วงนี้หุ้นอะไรที่นักลงทุนให้ความสนใจ? และคัดกรองจากหุ้นใน SET100 ที่ Outperform

สูงสุด 15 อันดับแรก ผลลัพธ์ ที่ได้รับพอที่จะแบ่งหมวดหมู่ได้ดังนี้

- หุ้น Anti-Commodity อาทิ KEX +6.7%, BGRIM +4.3%, GPSC +1.9% และ TASCO +1.9% ฯลฯ

- หุ้นผันผวนต่ำ อาทิ MEGA +3.1% CPALL +2.9% BDMS +2.9% ฯลฯ

- หุ้นปรับฐานลงมาลึก PLANB +3.3%, MINT +3.1%, MTC +3.1%, SAWAD +2.7%, TU +2.0%, MAJOR +2.0% เป็นต้น

แสดงให้เห็นว่าช่วงนี้เป็นช่วงที่นักลงทุนพิถีพิถันในการเลือกหุ้นมากขึ้น สะท้อนได้จากหุ้นมีการขยับขึ้นเพียงบางกลุ่มเท่านั้น และหุ้นที่ขยับขึ้น

ส่วนใหญ่จะเป็นหุ้นที่มีปัจจัยบวกเฉพาะตัว หรือราคาลงมาลึก

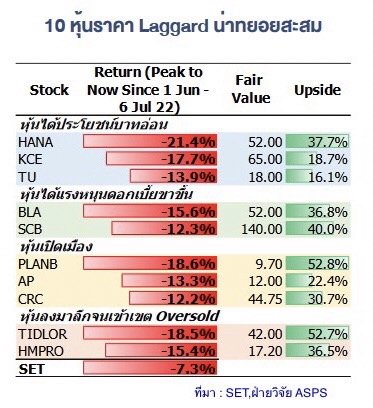

ดังนั้นฝ่ายวิจัยฯ จึงเริ่มค้นหา หุ้นพื้นฐานที่ ทั้งราคาลงมาลึก แต่ยังมีปัจจัยเฉพาะตัวหนุนได้ในช่วงนี้ คาดว่าน่าจะกลับมาได้รับความสนใจมากขึ้น หรือ Downside น่าจะเริ่มจํากัดมาก โดยผ่านเงื่อนไขต่างๆ ดังนี้

- ราคาหุ้น Laggard ตลาดมาก วัดผลตอบแทนจากราคาสูงสุดของหุ้นแต่ละบริษัทในช่วง ตั้งแต่ 1 มิ.ย. ถึง 6 ก.ค. 65 ปรับฐานแรงกว่า SET มาก หรือ ติดลบมากกว่า -7.3%

- เป็นหุ้นพื้นฐานดี ฝ่ายวิจัยแนะนํา “ซื้อ” มี Upside สูงกว่า 15%

- เป็นหุ้นที่มีแรงหนุนเสริม เช่น ได้ประโยชน์บาทอ่อน เช่น HANA, KCE

หุ้นได้แรงหนุนดอกเบี้ยขาขึ้น เช่น SCB, BLA หุ้นเปิดเมือง เช่น PLANB, CRC, AP หุ้นที่ราคาลงมาลึกกว่าปกติจนเข้าเขต Oversold เช่น TIDLOR, HMPRO

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !