แนวโน้มค่าเงินบาท กระทบหุ้นได้อย่างไร?

Highlight

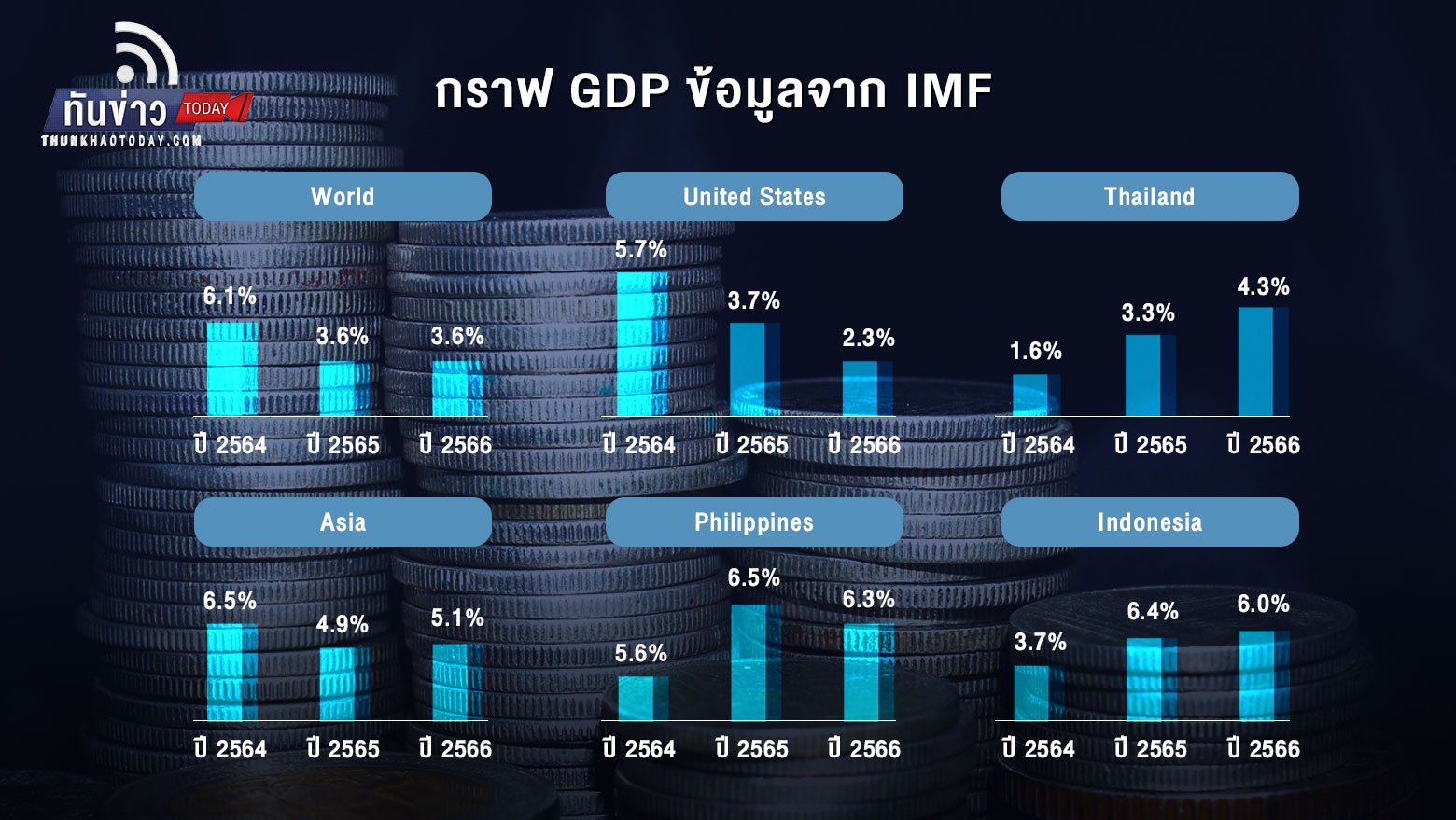

IMF ประเมินเศรษฐกิจไทยปี 2565 เติบโตเพียง 3.3% ต่ำกว่าการเติบโตของ GDP โลก ที่ 3.6% เศรษฐกิจชะลอตัว ดอกเบี้ยต่ำ คาดเงินทุนไหลออกต่อเนื่อง ทำให้เงินบาทอ่อนค่า โนมูระ พัฒนสิน มองค่าบาทอาจแตะ 35.2 บาท ส่งผลให้หุ้นส่งออกได้ประโยชน์ ครึ่งปีหลังหากการท่องเที่ยวฟื้นตัวจากมาตรการ ปลดล็อค Test&Go คาดเศรษฐกิจค่อยๆฟื้นตัว เงินบาทจะค่อยๆ กลับมาแข็งค่า

โดยเงินบาทแข็งค่าหรืออ่อนค่ามีทั้งผู้ได้ประโยชน์และผู้เสียประโยชน์ โดยค่าเงินบาทแข็งขึ้น 1 บาท หรืออ่อนค่าลง 1 บาท ทำให้มูลค่าการนำเข้าและส่งออก ส่งผลต่อกำไรสุทธิของหุ้นตัวนั้น

บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน คลาสสิก ออสสิริส จำกัด ประเมินค่าเงินบาท ช่วงนี้มีแนวโน้มอ่อนค่ารูปแบบ Sideway Up เนื่องจาก

1. IMF เปิดเผยรายงาน Wirld Economic Outlook ในเดือนเมษายน 2565 และได้หั่นคาดการณ์ GDP โลกปี 2565 ลงแตะระดับ 3.6% จากเดิมที่คาดการณ์เดือนมกราคมขยายตัวถึง 4% พร้อมคาดเศรษฐกิจทั่วโลก

คาดการณ์การขยายตัวของเศรษฐกิจไทย หรือ GDP ซึ่งจะเป็นตัวชี้วัดทิศทางเศรษฐกิจและผลประกอบการบริษัทในประเทศนั้นๆ

ในปี 2565 คาดว่า GDP ไทยขยายตัวน้อยกว่าสหรัฐฯ และภาพรวมใน Asia รวมถึงน้อยกว่ากลุ่ม TIPs แสดงว่าบริษัทจดทะเบียนในตลาดหลักทรัพย์ไทยมีความโอกาสโตน้อยกว่าประเทศที่มี GDP สูงกว่า และมีความเสี่ยงจะเห็นกระแสเงินทุนเคลื่อนย้ายออกจากไทย ไปตลาดหุ้นในประเทศที่มีอัตราการเติบโตที่สูงกว่า

แนวโน้มการเติบโตของ GDP ที่ต่ำกว่าค่าเฉลี่ยภูมิภาคในปีนี้เป็นปัจจัยที่สองที่กระทบต่อค่าเงินบาทอ่อน

แนวโน้มค่าเงินของ Euro (EUR), Japanese yen (JPY) ,Pound sterling (GBP), Canadian dollar (CAD), Swedish krona (SEK), และ Swiss franc (CHF) อ่อนลงจะส่งผลให้ค่าเงินดอลลาร์แข็งค่า และแนวโน้มธนาคารกลางสหรัฐฯ(FED) เตรียมขึ้นดอกเบี้ยนโยบายในปีนี้ และอาจแตะ 2.5-2.75% ส่วนนโยบายดอกเบี้ยของไทยมีโอกาสคงดอกเบี้ยที่ 0.5% เปิดโอกาสให้เงินลงทุนไหลออกจากตลาดไทย ไปเข้าในประเทศที่ให้ผลตอบแทนสูงกว่ามาก (เงินไหลออก ทำให้บาทอ่อนค่า)

3. อย่างไรก็ตามเงินบาทอาจแข็งค่าระยะสั้น จากการยกเลิกมาตรการ Test & go โดยนายพิพัฒน์ รัชกิจประการ รัฐมนตรีว่าการกระทรวงการท่องเที่ยวและกีฬา คาดการณ์ว่านักท่องเที่ยวชาวต่างชาติเดินทางเข้าประเทศไทยที่ 7-13 ล้านคน สร้างรายได้ราว 7 แสนล้านบาทในปี 2565 และนี่คือปัจจัยที่ทำให้ค่าเงินบาทอ่อนในรูปแบบ Sideway Up เมื่อประเทศมีรายได้เพิ่มขึ้นจะค่อยๆ ค่าเงินจะค่อยๆ แข็งค่า

ในระยะสั้นค่าบาทอ่อนจะส่งผลบวกต่อกลุ่มส่งออก ได้แก่ กลุ่มชิ้นส่วนอิเล็กทรอนิกส์ เครื่องใช้ไฟฟ้า ถุงมือยาง การแพทย์ ยานยนต์และชิ้นส่วน ได้ประโยชน์จากอัตราแลกเปลี่ยน

ส่วนหุ้นที่เสียประโยชน์คาดว่า ธุรกิจที่ต้องนำเข้าจากต่างประเทศ เพราะต้นทุนการผลิตเพิ่มขึ้น

บล.กสิกรไทย-จับตาการประชุมโอเปก 3-4 ม.ค. และปัจจัยลบอื่นกดดันตลาดหุ้น

บล.กสิกรไทย จำกัด (KS) มองดัชนีหุ้นไทยสัปดาห์นี้ มีแนวรับที่ 1,650 และ 1,625 จุด ขณะที่แนวต้านอยู่ที่ 1,685 และ 1,700 จุด ตามลำดับ

โดยศูนย์วิจัยกสิกรไทย ประเมินปัจจัยสำคัญที่ต้องติดตาม ได้แก่ การประชุม Fed (3-4 พ.ค.) ดัชนีราคาผู้บริโภคเดือนเม.ย. ของไทย สถานการณ์โควิด-19 ทิศทางเงินทุนต่างชาติ สถานการณ์ตึงเครียดระหว่างรัสเซียและยูเครน รวมถึงผลประกอบการงวดไตรมาส 1/65 ของบจ.

ส่วนข้อมูลเศรษฐกิจสหรัฐฯ ที่สำคัญ ได้แก่ข้อมูลการนำเข้าและส่งออกเดือนมี.ค. ข้อมูลการจ้างงานภาคเอกชน ตัวเลขการจ้างงานนอกภาคเกษตรและอัตราการว่างงานเดือนเม.ย. ด้านปัจจัยต่างประเทศอื่นๆ ได้แก่ ดัชนี PMI เดือนเม.ย. ของจีน ตลอดจนดัชนีราคาผู้ผลิต และยอดค้าปลีกเดือนมี.ค. ของยูโรโซน

บล.โนมูระ ชี้เฟดจะประกาศขึ้นดอกเบี้ย ลดงบดุล 5 พ.ค.นี้กดดันตลาดร่วง

บล.โนมูระ พัฒนสิน (CNS) มีมุมองการลงทุนในช่วงสัปดาห์นี้ 3-6 พ.ค. นี้โดยคาดว่าดัชนีจะแกว่งตัวลงกรอบแคบๆ หรือ Sideways Down โดยมีแนวต้านที่ 1,678 จุด และ 1,685 จุด ส่วนแนวรับอยู่ที่ 1,630 จุด และ 1,600 จุด

ปัจจัยที่ต้องติดตามได้แก่ การประชุม FOMC ของธนาคารกลางสหรัฐ (เฟด)ในวันที่ 5 พ.ค.นี้ ซึ่งตลาดคาดจะปรับขึ้นดอกเบี้ย 50 bps และประกาศเรื่องการลดงบดุลตั้งแต่กลาง พ.ค.

นอกจากนี้ยังต้องติดตามการประชุมโอเปกพลัส ในวันที่ 5 พ.ค.นี้เช่นกัน ว่าจะมีท่าทีเกี่ยวกับกำลังการผลิตน้ำมันอย่างไร จากปัจจุบันที่เพิ่มวันละ 432,000 บาร์เรลต่อวัน

ส่วนปัจจัยในประเทศ สถานการณ์การแพร่ระบาดของโควิด-19 ในไทย พบว่าจำนวนผู้ติดเชื้อลดลงต่อเนื่อง ซึ่งจะช่วยหนุนภาพรวมกิจกรรมทางเศรษฐกิจ การท่องเที่ยวดีขึ้น

บาทยังอ่อนค่าอาจหยุดไปที่ 35.2/ดอลลาร์สหรัฐ

ขณะที่ปัจจัยด้านค่าเงินบาท ยังแกว่งตัวอยู่ทิศทางอ่อนค่าเทียบกับดอลลาร์สหรัฐ หลังผ่านแนวต้านที่ 34 บาทต่อดอลลาร์ โดยต้องติดตามประเด็นที่มีผลด้านนักท่องเที่ยว หลังคลายล็อคดาวน์ และผลประชุม FOMC ทั้งนี้ยังคาดเงินบาทมีโอกาสหลุดไประดับ 34.8-35.2 บาทต่อดอลลาร์สหรัฐ

กลยุทธ์การลงทุน

CNS แนะนำกลยุทธ์การลงทุน โดยถือหุ้น 60% เน้นหุ้นกลุ่มที่ Outperform ช่วงเงินบาทอ่อนค่า หนุนกำลังซื้อต่างประเทศ

หุ้นโรงพยาบาล ที่กำไรมีโอกาสดีกว่าตลาดคาด (BDMS, BCH)

กลุ่มส่งออก (KCE, SAPPE, ASIAN, GFPT, MEGA)

กลุ่มที่มีแรงต้านเงินเฟ้อ+ดอกเบี้ยขาขึ้น (TIPH,BLA, MAKRO)

และกลุ่มที่คาดว่าจะมีกำไรดีในไตรมาส 1/65 (CPALL, SABINA, AP,SAPPE, CHAYO)

พลังงานขั้นกลาง (BCP, TOP, ESSO)

หุ้นเทคโนโลยีโลกที่มีกำไร เติบโตสูงและฐานะการเงินแกร่ง แนะนำ GPSC, KCE, BE8, BBIK, DTAC, JMT, JMART และ INSET

หุ้นเด่นอื่นๆ หุ้น JMT ให้ราคาเป้าหมายที่ 100 บาทต่อหุ้น คาดกำไรไตรมาส 1/65 เติบโตต่อเนื่อง และเก็งกำไรเข้า MSCI, หุ้น BBIK ให้ราคาเป้าหมายที่ 94 บาทต่อหุ้น คาดกำไรไตรมาส 1/65 ดีกว่าคาดไว้เดิม และงานใหม่เติมเข้ามาต่อเนื่อง และหุ้น BE8 ให้ราคาเป้าหมายที่ 53 บาทต่อหุ้น โดยลุ้น Earning Upgrade ตามกลุ่มที่ความต้องการใช้บริการสดใส

ล่าสุดดัชนีตลาดหุ้นไทย 3 พ.ค. 2565 เวลา 11.32 น.เคลื่อนไหวอยู่ที่ 1,659.95 จุด ลดลง 7.18 จุด (-0.45%) มูลค่าการซื้อขาย 26,378.24 ล้านบาท

ที่มาข้อมูลกราฟฟิก : บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน คลาสสิก ออสสิริส จำกัด

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !