สหรัฐฯ ขึ้นดอกเบี้ยกระทบทองคำอย่างไร?

Highlight

ดอกเบี้ยมักเป็นปัจจัยที่ส่งผลต่อการลงทุนในทองคำ โดยทั่วไปแล้วสถิติการขึ้นดอกเบี้ยของ Fed มักส่งผลบวกต่อราคาทองคำก่อนที่จะเกิดการขึ้นดอกเบี้ย และราคาทองคำมักปรับลงหลังจาก Fed ขึ้นดอกเบี้ยไปแล้ว การขึ้นดอกเบี้ยในแต่ละรอบ ขึ้นอยู่กับอัตราการว่างงาน อัตราเงินเฟ้อสหรัฐฯ และสถานการณ์รัสเซียยูเครน ในในรอบนี้ต้องดูว่าขึ้นดอกเบี้ยแล้วเกิด Stagflation ขึ้นหรือไม่ ถ้าเกิดราคาทองก็ไปต่อ รอดูกัน..

หลังจากจบการประชุม FOMC ครั้งที่ 2 /2565 ธนาคารกลางสหรัฐ (Fed) มีมติปรับขึ้นอัตราดอกเบี้ยระยะสั้น 0.25% สู่ระดับ 0.25-0.50%เนื่องจากอัตราเงินเฟ้อที่เพิ่มขึ้นอย่างรวดเร็วพร้อมส่งสัญญาณปรับลดขนาดงบดุลในการประชุมในอนาคต โดยงบดุลดังกล่าวประกอบด้วยพันธบัตรรัฐบาลสหรัฐและตราสารหนี้ที่มีสินเชื่อที่อยู่อาศัยเป็นหลักประกันการจำนอง (MBS) มูลค่ารวมเกือบ 9 ล้านล้านดอลลาร์

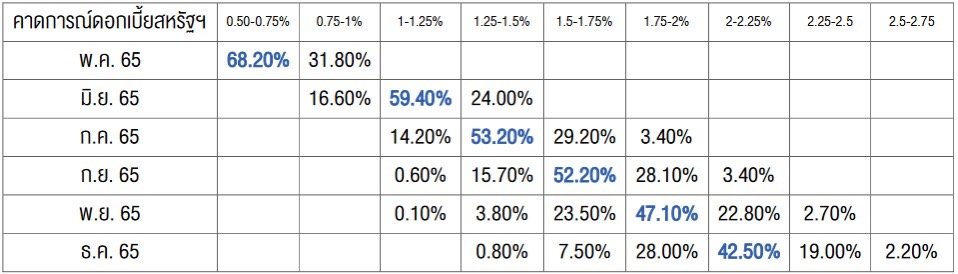

พูดง่ายคือ Fed กำลังลดมาตรการกระตุ้นเศรษฐกิจสหรัฐฯ และการขึ้นดอกเบี้ย 0.25% เป็นสัญญาณที่ทำให้การขึ้นดอกเบี้ยในปีนี้อาจมากกว่า 1 ครั้ง บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน คลาสสิก ออสสิริส จำกัด ได้นำข้อมูลที่นักลงทุนสหรัฐฯคาดการณ์ผ่าน CME Fed Watch Tool ในปี 2565

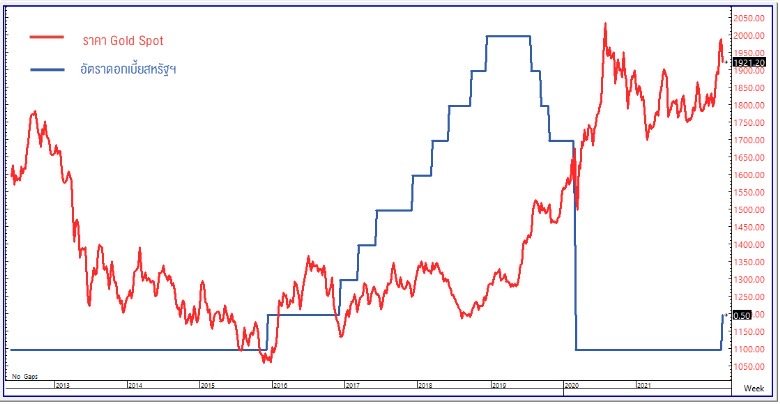

โดยคาดการณ์ขึ้นดอกเบี้ยสหรัฐฯของ CME FedWatch Tool ในปี 2565 มีโอกาสขึ้นดอกเบี้ยถึงแตะ 2 ถึง 2.25%ส่วนซึ่งสถิติการขึ้นดอกเบี้ยของ Fed มักส่งผลบวกต่อราคาทองคำก่อนที่จะเกิดการขึ้นดอกเบี้ยและราคาทองคำมักปรับลงหลังจาก Fed ขึ้นดอกเบี้ยไปแล้ว ตามกราฟระหว่างราคา Gold Spot และอัตราดอกเบี้ยสหรัฐฯ ทั้งนี้การขึ้นดอกเบี้ยของสหรัฐฯขึ้นอยู่กับอัตราการว่างงาน อัตราเงินเฟ้อสหรัฐฯ และสถานการณ์รัสเซียยูเครน

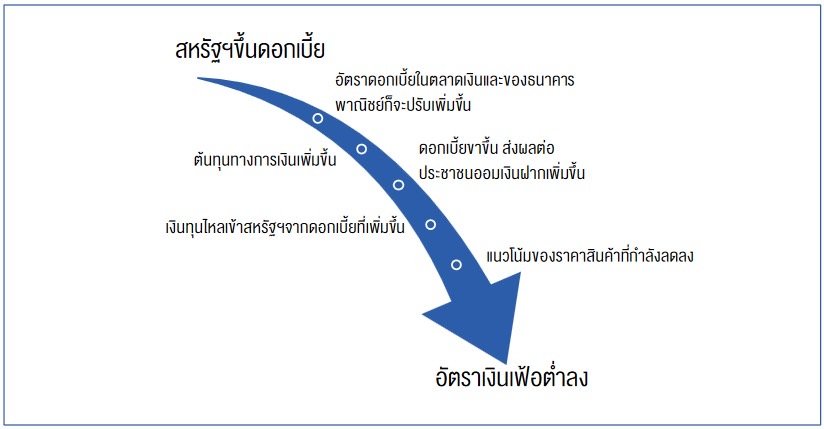

หากมองในทางเศรษฐศาสตร์แนวโน้มการขึ้นดอกเบี้ยสหรัฐฯจะกระทบ 5 อย่าง

- ดอกเบี้ยส่งผลให้อัตราดอกเบี้ยในตลาดเงินและของธนาคารพาณิชย์ปรับเพิ่มขึ้น ส่งดอกเบี้ยเงินฝากและเงินกู้ขึ้นตาม โดยอัตราดอกเบี้ยเงินกู้ที่เพิ่มทำให้ผู้ประกอบการลดแรงจูงใจที่จะกู้ยืมเพื่อลงทุน แต่อัตราดอกเบี้ยเงินฝากจะเพิ่มขึ้นสร้างแรงจูงใจของประชาชนที่จะนำเงินมาฝากออมไว้กับธนาคาร กระทบต่อการจับจ่ายใช้สอยลดลง สุดท้ายจะส่งต่อกิจกรรมทางเศรษฐกิจและอัตราเงินเฟ้อก็จะมีแนวโน้มชะลอลง

- สินเชื่อต้นทุนทางการเงินเพิ่มขึ้นอัตราดอกเบี้ยในตลาดเงินและของธนาคารพาณิชย์ปรับเพิ่มขึ้น ภาระหนี้สินของธุรกิจมีแนวโน้มสูงขึ้น และความเสี่ยงในการผิดนัดชำระหนี้ของธุรกิจขึ้นตาม ซึ่งไม่จูงใจให้สถาบันการเงินปล่อยสินเชื่อให้กับภาคธุรกิจทำให้ธุรกิจสามารถขยายการลงทุนได้ยาก กระทบต่อการขยายตัวของเศรษฐกิจและเงินเฟ้อที่ต่ำลง

- ราคาสินทรัพย์ดอกเบี้ยที่เพิ่มขึ้น ส่งผลต่อประชาชนออมเงินฝากที่เพิ่มขึ้น และลดการออมในรูปแบบอื่นๆ นำไปสู่การลดลงของการบริโภค เป็นปัจจัยลบต่อการลงทุนในหุ้น พันธบัตร อสังหาริมทรัพย์และทองคำ การชะลอตัวของการบริโภคและการลงทุนจะส่งผลให้เศรษฐกิจและเงินเฟ้อปรับลดลงในที่สุด

- อัตราแลกเปลี่ยนการสหรัฐฯขึ้นดอกเบี้ยหากเปรียบเทียบกับอัตราดอกเบี้ยของประเทศอื่น จะส่งเสริมให้นักลงทุนเข้าไปลงทุนในหลักทรัพย์ที่อยู่ในรูปเงินดอลลาร์มากขึ้น ซึ่งเงินทุนที่เข้าสหรัฐฯ ความต้องการเงินดอลลาร์เพิ่มขึ้น และส่งผลทำให้ค่าเงินดอลลาร์แข็งค่า ทำให้สินค้านำเข้าถูกลง และลดเงินเฟ้อ ทั้งนี้สหรัฐฯเป็นประเทศที่มีการนำเข้ามากกว่าการส่งออก โดยมูลค่าการนำเข้าของสหรัฐฯปี 2563 อยู่ที่ 2.4 ล้านล้านดอลลาร์ นับเป็น 13.5% ของการนำเข้าของทั้งโลก ยิ่งการนำเข้าถูกยิ่งทำให้ต้นทุนสินค้าสหรัฐฯลดลง สุดท้ายจะลดอัตราเงินเฟ้อลง

- คาดการณ์ของประชาชนมีผลกระทบต่อเศรษฐกิจและเงินเฟ้อในอนาคต เนื่องจากการขึ้นอัตราดอกเบี้ยนโยบายเพื่อลดแรงกดดันเงินเฟ้อจะช่วยคาดการณ์สูงขึ้นตาม และช่วยลดแรงจูงใจในการซื้อสินค้าและบริการของประชาชน กระทบแนวโน้มของราคาสินค้าที่กำลังลดลงและส่งผลให้อัตราเงินเฟ้อต่ำลง

สิ่งที่จะเกิดขึ้นหลังจากนี้อาจเกิดขึ้นได้ 2 แบบ คือ ภาวะเงินเฟ้อลดลงตามเป้าหมายของ Fed หรือการเกิด Stagflation ภาวะเงินเฟ้อลดลง แต่ไม่ถึงกับติดลบ มักจะเกิดจากเศรษฐกิจขยายตัวและธนาคารกลางจึงขึ้นดอกเบี้ยเพื่อให้อุปสงค์มวลรวมในประเทศลดลง เงินเฟ้อจึงลดลงแต่ยังไม่ติดลบ

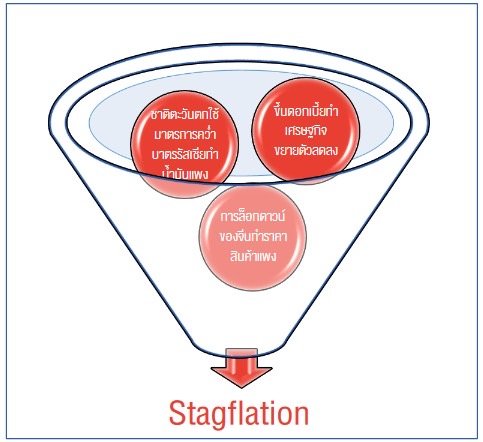

แต่สิ่งที่เรากลัวก็มี เพราะการขึ้นดอกเบี้ยในการขยายตัวทางเศรษฐกิจที่มาพร้อมกับอัตราเงินเฟ้อที่สูงในระดับ 7% ประกอบกับ 2 ปัจจัยอย่าง สงครามรัสเซียยูเครนรวมถึงมาตรการคว่ำบาตรจากชาติตะวันตกที่ใช้กับรัสเซีย และการล็อกดาวน์จากโควิด-19 ของจีนทำให้เรากังวลว่าจะเกิด “Stagflation” โดยภาวะดังกล่าว เป็นภาวะที่ผู้ใช้นโยบายการเงินและการคลังไม่ชอบ เพราะเป็นภาวะที่เศรษฐกิจชะงักงัน และเงินเฟ้อขึ้นประกอบกับแนวโน้มการว่างงานที่สูง

ปัจจัยที่กังวลว่าจะทำให้เกิด Stagflation

1. การขึ้นดอกเบี้ยสามารถลดเงินเฟ้อได้จริงแต่ก็ลดการขยายตัวของเศรษฐกิจสหรัฐฯตามไปด้วย เพราะการขึ้นดอกเบี้ยทำให้อัตราดอกเบี้ยในตลาดเงินและของธนาคารพาณิชย์ก็จะปรับเพิ่มขึ้นทำให้ต้นทุนทางการเงินทั้งเงินฝากและเงินกู้เพิ่ม กระทบต่อการออมเงินฝากของประชาชนมากขึ้น และแนวโน้มของราคาสินค้าที่กำลังลดลงส่วนดอกเบี้ยที่เพิ่มทำเงินทุนไหลเข้าสหรัฐฯจากดอกเบี้ยที่เพิ่มขึ้น ทำให้เงินเฟ้อและเศรษฐกิจสหรัฐฯขยายตัวลดลง

2. การที่ชาติตะวันตกใช้มาตรการคว่ำบาตรต่อรัสเซียที่หนักสุดคือ การแบนสถาบันการเงินและบริษัทสัญชาติรัสเซียจากระบบสื่อสารทางการเงิน (SWIFT) และสหรัฐฯคว่ำบาตรการส่งออกน้ำมันของรัสเซีย สร้างความเสียหายต่อเศรษฐกิจโลกและน้ำมันปรับขึ้น เนื่องจากสำนักงานพลังงานสากล (IEA) ประเมินว่าการแบนของสหรัฐฯทำให้ตลาดน้ำมันอาจสูญเสียน้ำมันดิบและผลิตภัณฑ์น้ำมันอื่น ๆ จากรัสเซีย ราว 3 ล้านบาร์เรล/วันในเดือนเมษายน สูงกว่าตัวเลขความต้องการน้ำมันที่คาดว่าจะลดลงราว 1 ล้านบาร์เรล/วัน ซึ่งราคาน้ำมันที่เพิ่มขึ้นทำให้เกิด Cost - Push Inflation เป็นเงินเฟ้อที่เกิด

ขึ้นจากต้นทุนการผลิตสินค้าเพิ่มขึ้น ทำให้ผู้ผลิตจะต้องขายสินค้าในราคาที่สูงขึ้น เช่น น้ำมันที่เพิ่มขึ้นทำให้ค่าขาส่ง ค่าไฟฟ้า ค่าเงินอาหารแพงขึ้น

3. การล็อกดาวน์ของจีนเกิดขึ้นจากการระบาดโควิด-19 ของจีนรอบนี้แตะ 3,507 รายต่อวันนับเป็นระดับสูงสุดในรอบ 2 ปี โดยระบาดที่จี๋หลิน3,076 ราย , ซานตง 106 ราย ,ส่านซี 53 ราย ,เทียนจิน 51 ราย ,กวางตุ้ง 48 ราย, ฝูเจี้ยน 33 ราย, เจ้อเจียง 31 ราย, เหลียวหนิว 24 ราย, เหอเป่ย 13 ราย, ฉงชิ่ง 10 ราย, ส่วนที่เหลือ 42 ราย กระจายอยู่ที่เซี่ยงไฮ้ เฮยหลงเจียง กานซู่ ปักกิ่ง กว่างซี ยูนนาน กุ้ยโจว อันฮุย และเหอหนานจากการระบาดโควิดกดดันให้รัฐบาลจีนประกาศล็อกดาวน์มณฑลจี้หลินซึ่งมีพรมแดนติดกับรัสเซีย และเมืองเซินเจิ้นที่อยู่มณฑลกวางตุ้งเป็นเวลาอย่างน้อย 1 สัปดาห์จนถึงวันที่ 20 มี.ค.

ทั้งนี้ยังมีอีกหลายมณฑลที่มีการระบาดโควิด-19 อาจมีความเสี่ยงที่จีนจะล็อกดาวน์เพิ่มโดยมณฑลจี้หลิน มีเขตพัฒนาเศรษฐกิจ 7 แห่ง และเซินเจิ้นเป็นศูนย์กลางด้านเทคโนโลยีของจีนที่ต้องล็อกดาวน์ไปด้วยซึ่งสร้างความกังวลกับนักลงทุนการส่งออก-นำเข้าลดลง รวมถึงภาพใหญ่ที่กระทบต่อเศรษฐกิจจีน ทำให้มอร์แกน สแตนลีย์คาดว่า ตัวเลข GDP ปี 2565 ของจีนจะขยายตัวเพียง 5.1% จากเดิมที่คาด 5.5% ซึ่งประเด็นการล็อกดาวน์ของจีนเกิดขึ้นจากการระบาดโควิด-19 ของจีน ทำให้สินค้าต่างๆ ที่มาจากจีนลดลงและสร้าง Demand-Pull Inflation ความต้องการสินค้าเท่าเดิม แต่การผลิตสินค้าลดลง ส่งราคาสินค้าเพิ่มขึ้น

ดังนั้นประเด็นของการขึ้นดอกเบี้ยสหรัฐฯ สามารถทำให้ราคาทองคำขึ้นได้หากสหรัฐฯเจอปัญหา Stagflation แต่การขึ้นดอกเบี้ยสหรัฐฯก็ทำให้ราคาทองคำลงได้หากสหรัฐฯไม่เจอ Stagflation ซึ่งหลังจากนี้ราคาทองคำจะขึ้นหรือจะลงต้องใช้เวลาเป็นเครื่องพิสูจน์นั่นเอง

ที่มา : บริษัทหลักทรัพย์ที่ปรึกษาการลงทุน คลาสสิก ออสสิริส จำกัด

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !