เงินเฟ้อสหรัฐแตะ 7.9% สูงสุดในรอบ 40 ปี! หุ้นอะไรได้ประโยชน์จากเงินเฟ้อ

Highlight

สหรัฐเปิดตัวเลขเงินเฟ้อล่าสุด พุ่งขึ้น 7.9% ในเดือนก.พ. เมื่อเทียบรายปี ซึ่งเป็นระดับสูงสุดนับตั้งแต่เดือน ม.ค.2525 และสูงกว่าที่นักวิเคราะห์คาดการณ์ที่ระดับ 7.8% หุ้นที่มักได้ประโยชน์จากเงินเฟ้อ ได้แก่กลุ่มวัฏจักร หรือ Cyclical Stock,ธุรกิจนำเข้า,หุ้นกลุ่มธนาคารพาณิชย์ และกลุ่มประกันชีวิต

กระทรวงแรงงานสหรัฐเปิดเผยว่า ดัชนีราคาผู้บริโภค (CPI) ซึ่งเป็นมาตรวัดเงินเฟ้อจากการใช้จ่ายของผู้บริโภค พุ่งขึ้น 7.9% ในเดือนก.พ. เมื่อเทียบรายปี ซึ่งเป็นระดับสูงสุดนับตั้งแต่เดือนม.ค.2525 และสูงกว่าที่นักวิเคราะห์คาดการณ์ที่ระดับ 7.8%

นอกจากนี้ ดัชนี CPI เพิ่มขึ้น 0.8% ในเดือนก.พ. เมื่อเทียบรายเดือน สูงกว่าที่นักวิเคราะห์คาดการณ์ที่ระดับ 0.7%

ขณะเดียวกัน ดัชนี CPI พื้นฐาน ซึ่งไม่นับรวมหมวดอาหารและพลังงาน พุ่งขึ้น 6.4% ในเดือนก.พ. เมื่อเทียบรายปี ซึ่งเป็นระดับสูงสุดนับตั้งแต่เดือนส.ค.2525 สอดคล้องกับตัวเลขคาดการณ์ของนักวิเคราะห์

เมื่อเทียบรายเดือน ดัชนี CPI พื้นฐานดีดตัวขึ้น 0.5% สอดคล้องกับตัวเลขคาดการณ์ของนักวิเคราะห์

บล.เอเซีย พลัส หรือ ASPS มองว่าปัจจัยเงินเฟ้อ ออกมาสูงตามคาด เป็นสิ่งที่นักลงทุนรับรู้มาระยะหนึ่งแล้ว ประเทศไทยยังไม่มีปัจจัยกดดันเรื่องดอกเบี้ยปรับขึ้นในระยะสั้น ในขณะที่บริษัทจดทะเบียนประกาศผลประกอบการปี 2564 ออกมาดีมาก ทำให้นักลงทุนมีความมั่นใจและซื้อสะสมหุ้นปัจจัยพื้นฐานดีต่อเนื่อง

บล.เอเชีย พลัส ยังคงให้ดัชนีเป้าหมาย 1810 จุด เมื่อตลาดย่อตัวลงมาถือเป็นโอกาสในการสะสม เลือกหุ้น GPSC, SCB, MINT

ภาพรวมกำไรบริษัทจดทะเบียนงวด 4Q64 อยู่ที่ 2.8 แสนล้านบาท เติบโต 39%QoQ และ 50%YoY ถือว่ารับมือโควิดโอไมครอนได้ดี สังเกตได้จากหุ้นในกลุ่มที่อิงการฟื้นตัวเศรษฐกิจในประเทศฟื้นเด่นขึ้น อาทิ กลุ่ม TRANS, CONS, MEDIA, HELTH, PROP, COMM เป็นต้น

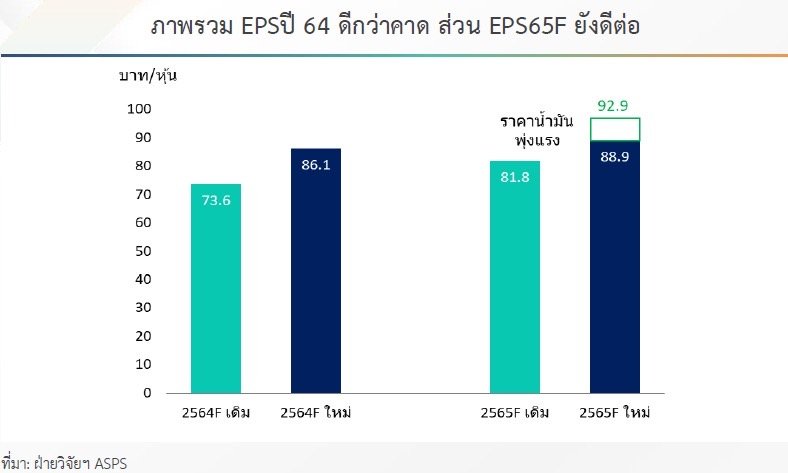

หนุนกำไรทั้งปี 2564 ที่ฝ่ายวิจัยฯรวบรวมในเบื้องต้น 1.02 ล้านล้านบาท คิดเป็น EPS64F ที่ 86.1 บาท/หุ้น เติบโต 62% เมื่อเทียบกับปี 2563 ถือเป็นการกลับมาเติบโตเกือบทุก Sector หลังโลกค้นพบวัคซีนต้านโควิด และทยอยฉีดให้ประชาชนในปี 2564 ทั้งในต่างประเทศและในไทย ทำให้กิจกรรมทางเศรษฐกิจเดินหน้าต่อได้

ส่วนกำไรปี 2565 เบื้องต้นฝ่ายวิจัยฯ ประเมินอยู่ที่ 1.05 ล้านล้านบาท คิดเป็น EPS65F ที่ 88.9 บาท/หุ้น ถือว่าเป็นการฟื้นกลับมาอยู่ในระดับใกล้เคียงช่วงก่อนเกิดโควิด 19 คือ EPS62F อยู่ที่ 88.1 บาท/หุ้น อีกทั้งยังมีแรงหนุนจากราคาน้ำมันที่ปรับขึ้นมาแรงในช่วงต้นปี 2565 โดยทุกๆ 5 เหรียญ/บาร์เรล ที่เพิ่มขึ้นจากสมมุติฐานราคาน้ำมันระยะยาวที่ 65 เหรียญ/บาร์เรล หนุน EPS65F เพิ่มขึ้นได้ 1 บาท/หุ้น โดยกลุ่มหุ้นที่เติบโตเด่นยังคงเป็นกลุ่ม Old Economy หรืออิงการฟื้นตัวเศรษฐกิจในประเทศเป็นหลัก

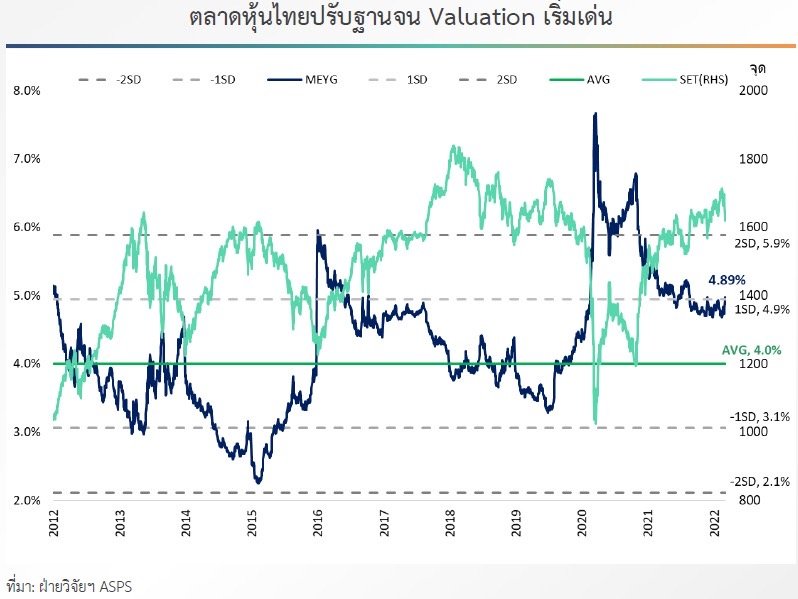

ในมุม Valuation ตลาดหุ้นไทย ณ ปัจจุบันที่ 1647 จุด ถือว่าไม่แพง เนื่องจากมีค่า P/E65F เพียง 18.5 เท่า ถูกกว่าตามกลไกที่ควรจะเป็น คือ ภายใต้ดอกเบี้ยนโยบายที่ 0.5% P/E มีโอกาสขยับขึ้นไปได้ถึง 21 เท่า) และในมุมดัชนีเป้าหมายที่ฝ่ายวิจัยกำหนด 1810 จุด คิดเป็นระดับ MEYG อยู่ที่ 4.4% ถือว่าไม่แพงเมื่อเทียบกับค่าเฉลี่ยในอดีต ตลาดจะซื้อขายกันอยู่ในระดับ MEYG อยู่ที่ 4%

ดังนั้นกำไรที่ยังแข็งแรง Valuation ตลาดหุ้นไทยยังน่าสนใจ ในยามที่ตลาดหุ้นย่อตัวลงมาถือเป็นโอกาสในการเข้าสะสมหุ้นพื้นฐานดี ส่วนหุ้น Top pick ในวันนี้ยังชอบ GPSC, SCB, MINT

สำหรับความกังวลในเรื่องเงินเฟ้อสหรัฐ หากมีความกดดันมาถึงตลาดหุ้นไทยนั้น บทความของ SET Invest Now ได้วิเคราะห์ไว้ในเชิงทฤษฎี ซึ่งนักลงทุนสามารถนำไปวิเคราะห์ปรับใช้และเลือกลงทุนในหุ้นที่มีส่วนได้เสียกับภาวะเงินเฟ้อได้

ผลกระทบของเงินเฟ้อต่อตลาดหุ้น

ถ้าว่ากันตามทฤษฎีเศรษฐศาสตร์ การเกิดเงินเฟ้ออ่อน ๆ ถือเป็นเรื่องที่ดีต่อภาพรวมตลาดหุ้น เพราะเป็นสัญญาณที่บ่งบอกว่าเศรษฐกิจกำลังเติบโตไปข้างหน้า

แต่กรณีที่เงินเฟ้อเพิ่มขึ้นรวดเร็วจนเกินไป อาจส่งผลให้ธนาคารกลางปรับขึ้นอัตราดอกเบี้ยนโยบายเพื่อชะลอเงินเฟ้อ และยังส่งผลกระทบในทางลบต่อตลาดหุ้นด้วย เนื่องจากการเพิ่มดอกเบี้ย จะทำให้ต้นทุนทางการเงินของบริษัทจดทะเบียนสูงขึ้นตามนั่นเอง ซึ่งทำให้สเน่ห์ในหุ้นหลาย ๆ ลดลงไป

อย่างไรก็ตาม เงินเฟ้อย่อมมีผลต่อหุ้นแต่ละกลุ่มอุตสาหกรรมไม่เท่ากันอยู่แล้ว คำถามคือแล้วหุ้นกลุ่มไหนบ้างที่คาดว่าจะได้ประโยชน์จากเงินเฟ้อ ?

หุ้นแบบไหนมักได้ประโยชน์จากเงินเฟ้อ

1. วัฏจักร หรือ Cyclical Stock

หุ้นวัฏจักรที่ขายสินค้าโภคภัณฑ์ เช่น น้ำมัน ก๊าซธรรมชาติ ถ่านหิน ยางมะตอย ยางพารา ฯลฯธรรมชาติของหุ้นกลุ่มนี้คือราคาจะปรับขึ้นลงตามวัฏจักรเศรษฐกิจ เมื่อใดที่เศรษฐกิจดีธุรกิจก็จะดีตามไปด้วย แต่หากเศรษฐกิจซบเซา ผลประกอบการของบริษัทก็จะซบเซาลงตามภาวะเศรษฐกิจเช่นกัน

เป็นเพราะว่าเงินเฟ้อมีความสัมพันธ์โดยตรงกับราคาขายสินค้าโภคภัณฑ์ ซึ่งส่งผลดีต่อตัวเลขรายได้รวมจาการขายสินค้าและอัตรากำไรขั้นต้น (Gross profit margin) ที่ปรับเพิ่มขึ้น โดยนักลงทุนสามารถใช้เครื่องมือ SETSMART สำรวจงบการเงินล่าสุดและย้อนหลัง 5 ปี ของบริษัทจดทะเบียนที่สนใจ ได้ง่าย ๆ ที่เมนู Financial Statement หรือดาวน์โหลดงบการเงินฉบับเต็มเพื่อวิเคราะห์ปัจจัยพื้นฐานแบบละเอียดยิ่งขึ้น

2. หุ้นที่ประกอบธุรกิจนำเข้า

อัตราดอกเบี้ยขาขึ้น จะเป็นปัจจัยบวกต่อกลุ่มธุรกิจที่เกี่ยวข้องกับการนำเข้า เพราะเมื่ออัตราดอกเบี้ยในประเทศสูงขึ้น จะเป็นการดึงดูดเม็ดเงินลงทุนจากต่างประเทศ และส่งผลต่อให้ค่าเงินของประเทศแข็งค่าขึ้น เพราะฉะนั้นผู้ที่ประกอบธุรกิจนำเข้า ก็จะได้รับประโยชน์จากต้นทุนการนำเข้าสินค้าที่ต่ำลง พูดง่าย ๆ คือใช้เงินซื้อสินค้าเท่าเดิม แต่ได้ของในปริมาณที่มากขึ้น

ทั้งนี้ ค่าเงินบาทที่แข็งขึ้น จะสะท้อนไปที่อัตรากำไรขั้นต้น (Gross profit margin) ของบริษัทจดทะเบียนที่ประกอบธุรกิจนำเข้าสินค้า รวมถึงอาจมีรายการกำไรหรือขาดทุนพิเศษจากอัตราแลกเปลี่ยนด้วย ซึ่งเราสามารถใช้ข้อมูลอัตราส่วนทางการเงินจาก SETSMART เปรียบเทียบหุ้นที่อยู่ในธุรกิจใกล้เคียงกัน เพื่อวิเคราะห์ความสามารถในการแข่งขัน

3. หุ้นกลุ่มธนาคารพาณิชย์

เมื่อกิจกรรมทางเศรษฐกิจกลับมาฟื้นตัวอีกครั้ง ธนาคารจะได้ประโยชน์จากยอดสินเชื่อที่มีโอกาสเติบโตขึ้น เพราะภาคธุรกิจเริ่มขยายตัวทั้งในด้านการลงทุน การผลิต และการจ้างงาน

ขณะเดียวกันเงินเฟ้อนั้นมีผลต่อดอกเบี้ยนโยบาย ซึ่งส่งผลโดยตรงมายังธนาคารพาณิชย์ เนื่องจากรายได้หลักของธนาคารมาจากดอกเบี้ยในการปล่อยสินเชื่อ ดังนั้นเมื่อมีการปรับขึ้นดอกเบี้ยนโยบาย จะทำให้ธนาคารมีช่องว่างปรับดอกเบี้ยเงินกู้ให้สูงขึ้น เพื่อเพิ่มส่วนต่างของรายได้ดอกเบี้ยสุทธิ (Net Interest Margin)

SETSMART มีการสรุปข้อมูลรายได้ดอกเบี้ยสุทธิของกลุ่มธนาคารพาณิชย์ ย้อนหลัง 5 ปี โดยเลือกดูข้อมูลได้ที่เมนู Financial Statement ของบริษัทที่สนใจ แล้วเลือกในส่วนของงบกำไรขาดทุนเบ็ดเสร็จ รวมทั้งตัวเลขอื่น ๆ ที่น่าสนใจของกลุ่มธนาคาร อาทิ รายได้จากค่าธรรมเนียม และกำไร (ขาดทุน) สุทธิจากเงินลงทุน เป็นต้น

4. หุ้นกลุ่มธุรกิจประกันชีวิต

นักลงทุนทราบกันดีอยู่แล้วว่า Bond Yield หรือ อัตราผลตอบแทนพันธบัตรรัฐบาล มีความสัมพันธ์ในทางเดียวกันกับเงินเฟ้อ ดังนั้นกลุ่มที่มีการลงทุนในพันธบัตร จะได้ประโยชน์จากผลตอบแทนที่สูงขึ้น และหนึ่งในนั้นคือธุรกิจประกัน เพราะมีการนำเบี้ยประกันของลูกค้าไปลงทุนเพื่อสร้างผลตอบแทน ซึ่งส่วนมากก็จะอยู่ในสินทรัพย์ที่ไม่ได้มีความเสี่ยงสูงมากนักอย่างพันธบัตรและหุ้นกู้

สุดท้ายนี้สิ่งสำคัญคือนักลงทุนควรหมั่นติดตามข้อมูล และสถานการณ์อย่างสม่ำเสมอ เพื่อที่จะได้ปรับมุมมองการลงทุนได้ทันท่วงที โดยสามารถเข้าอ่านบทวิเคราะห์หุ้นรายตัวที่แหล่งข้อมูลต่างๆ เช่นจากบริษัทหลักทรัพย์ ฝ่ายวิจัยธนาคาร เป็นต้น

หมายเหตุ : บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

ข่าวยอดนิยม

6 แอปฯ "ออมทอง" ไม่ต้องมีเงินก้อน ก็เริ่มลงทุนได้ !

7 แอป สร้างรายได้เสริม ไม่ต้องออกจากบ้าน ก็หาเงินได้!

ส่องรายได้คนขับส่งอาหาร ทางเลือกอาชีพยุคโควิด

6 บัญชี “ออมทรัพย์ดิจิทัล” ดอกเบี้ยดีต่อใจ สมัครง่ายผ่านออนไลน์ !